ホーム > 砂糖 > 各国の砂糖制度 > タイにおける砂糖産業の動向

最終更新日:2019年6月10日

タイにおける砂糖産業の動向

2019年6月

調査情報部 坂上 大樹、塩原 百合子

はじめに

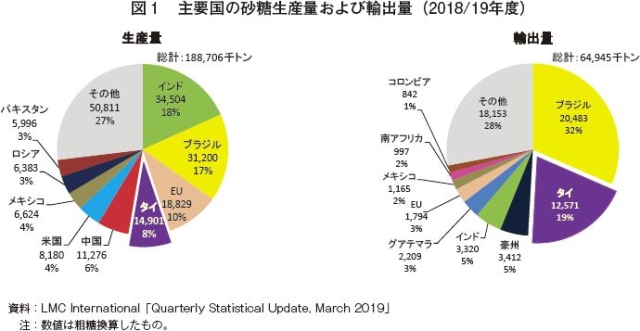

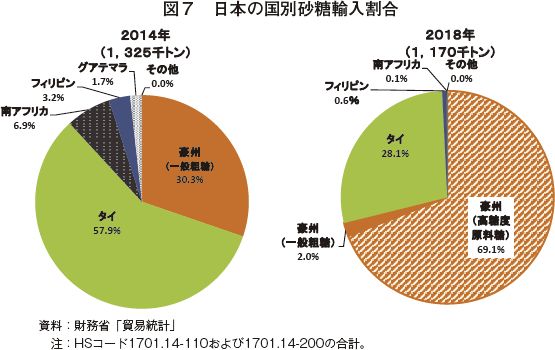

タイは、砂糖生産量が世界第4位で、砂糖輸出量は世界第2位である(図1)。さらに、同国は日本の主要な砂糖輸入先国で、2018年に日本が輸入した砂糖の約3割は同国産のものであった。

タイでは、焼き畑によるサトウキビの収穫が一般的に行われているが、近年深刻化している大気汚染の一因は焼き畑であるとの声が国内で高まっており、砂糖業界は焼き畑からの迅速な脱却を迫られている。さらに、2017年に導入された砂糖税は、2019年10月以降税率が引き上げられることから、国内の砂糖消費量が今後どのように推移するか注目される。

本稿では、日本にとって重要な砂糖輸入先国であるタイのサトウキビおよび砂糖の生産・需給動向、今後の輸出動向などについて、2019年2月に行った現地調査に基づき報告する。なお、断りのない限り、年度はタイの砂糖年度(10月〜翌9月)である。また、単位の換算には、1ライ=0.16ヘクタール、1バーツ=3.56円(2019年4月末日TTS相場)を使用した。

1.サトウキビおよび砂糖の生産概況

(1)サトウキビ

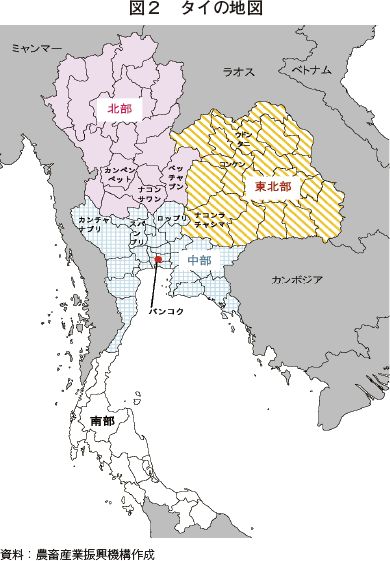

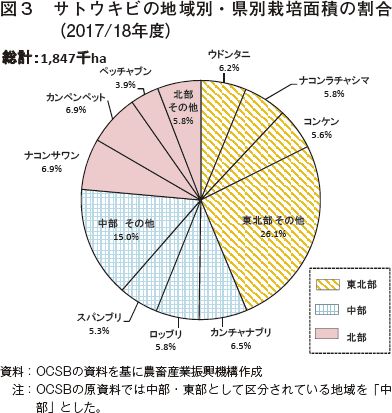

サトウキビは、中部、北部および東北部の3地域で広く栽培されており、国内最大のサトウキビ生産地域である東北部は栽培面積の約4割を占める(図2、3)。栽培されているサトウキビの8割以上は、干ばつに強く分げつ性に優れたコンケン3という品種が占めている。

サトウキビの栽培時期は地域によって異なり、中部では春植え(4〜6月)、北部や東北部では秋植え(10〜12月)が一般的である。収穫時期は、いずれも12〜翌5月ごろとなっており、生育期間は中部より北部および東北部の方が長い。中部ではかんがい設備が多く見られるが、東北部では、河川の規模が小さく、地下水の塩分濃度が高いといった理由から、かんがい設備は普及していない。

サトウキビ生産者数は、サトウキビ・砂糖委員会事務局(OCSB)(注1)に登録されている生産者だけで43万人、登録されていない生産者も含めると100万人程度と推定されている。生産者の約5割は圃場面積が10ヘクタール以下の小規模農家である。

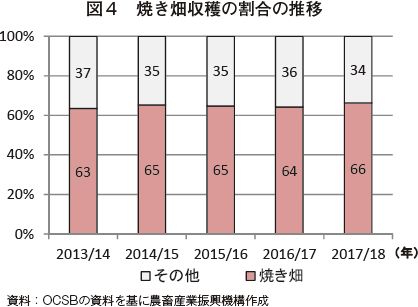

サトウキビの収穫方法は手刈りが主流で、ハーベスタの普及率は約3割にとどまっている。また、収穫作業の効率を上げるために、焼き畑(サトウキビの梢頭部や葉を燃やした後に収穫する方法)が一般的に行われており、製糖工場に搬入されるサトウキビの6割以上が焼き畑によって収穫されたサトウキビ(以下、「焼きキビ」という)とされている(図4、後述)。

(注1)サトウキビおよび砂糖関連政策の執行機関である3省(工業省〈製糖関係〉、農業協同組合省〈原料作物関係〉、商務省〈砂糖の売買関係〉)とサトウキビ生産者および製糖企業の代表で構成され、工業省内に設置された、サトウキビ・砂糖委員会(TCSB)の事務局。

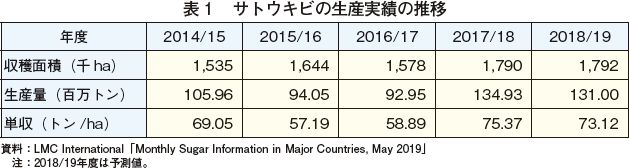

サトウキビの収穫面積および生産量は、おおむね増加傾向で推移している。

2017/18年度は適度な降雨に恵まれ、病害虫被害も少なかったことから、サトウキビが豊作となったが、2018/19年度は干ばつによってサトウキビの生育が伸び悩み、前年度より2.9%少ない1億3100万トンが生産されると見込まれている(表1)。

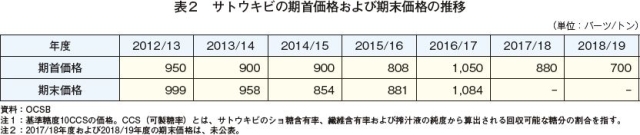

農家に支払われるサトウキビ最低取引価格は、サトウキビ・砂糖委員会(TCSB)が決定している。期首価格は、当該年度の砂糖産業全体の収益(輸出向け砂糖の平均落札価格などを基に算出)の7割(注2)をサトウキビの予想生産量で除して設定される。期末価格は、年度終了時に実績に基づき再計算した上で算出されるもので、期首価格との差額が精算される。

2018/19年度の期首価格は、2018年8月に砂糖の国際価格が10年ぶりに1ポンド当たり10セント台まで下落したことなどが影響し、前年度比20.5%安の1トン当たり700バーツ(2492円)となった(表2)。

(注2)TCSBが定めた収益分配方式により、砂糖および糖みつから得た砂糖産業全体の収益を、サトウキビ生産者と製糖業者で7:3の割合で分配することとなっている。

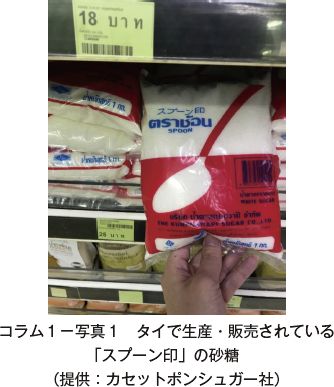

コラム1 タイで活躍する日本資本の製糖業者タイ東北部のウドンタニ県に生産拠点があるクムパワピーシュガー(The Kumphawapi Sugar)社とカセットポンシュガー(Kaset Phol Sugar)社は、日本の商社と精製糖メーカーが25年近く(注)にわたり共同で運営する製糖業者である(コラム1ー図)。一体的な経営が行われている両社は、「スプーン印」ブランドの下、タイ国内で販売を展開するとともに、ASEANや中東諸国などへの輸出も行っている。(注)年数は、現在の運営形態に移行した年を基準に起算した。日本の商社と精製糖メーカーは、それぞれ約60年にわたりタイでの製糖事業に関わっている。    |

(2)砂糖

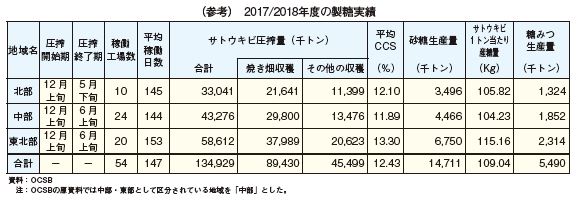

砂糖生産量は、近年1000万トン前後で推移していたが、2017/18年度はサトウキビが豊作となったことから、1471万トンとなった(表3)。2018/19年度は、前年度より少ないものの、1457万トンの生産が見込まれている。

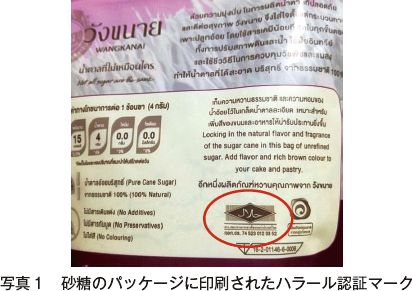

2019年2月現在、国内で稼働している製糖工場は56カ所あり、それに加えて新たに2工場が建設中である。ほとんどの製糖業者は、イスラム圏への販売を可能にするため、ハラール認証(注)を取得している(写真1)。

(注)食品や日用品、サービスがイスラム教の戒律を満たしており、イスラム教徒が安心して食べたり、使用・利用したりできることの保証。

2.砂糖需要の概況

(1)国内での消費動向

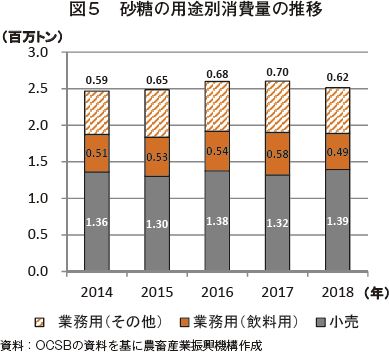

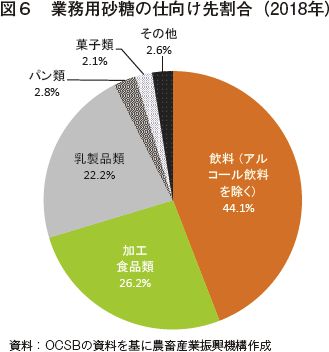

近年の砂糖消費量はほぼ横ばいで推移し、1年間で約250万トンが消費されている(図5)。仕向け割合は、小売用が約55%、業務用が約45%で、業務用では飲料(アルコール飲料を除く)に仕向けられる割合が最も高い(図6)。

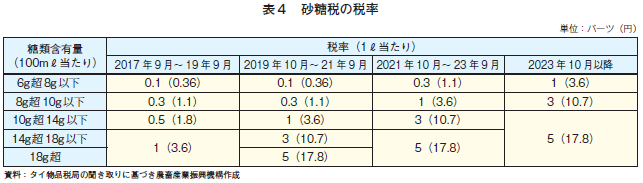

糖類を含む飲料に対して課税する「砂糖税」が2017年9月に導入され、段階的に税率が引き上げられる予定である(表4)。現在は、飲料に添加する糖類の量を削減したり、商品のサイズを小さくしたりするなどの企業努力が行われており、飲料の小売価格の目立った上昇は見られていないものの、2018年の飲料製造に仕向けられた砂糖の量は前年と比較して約15%減少した。一方、代替甘味料の輸入量は前年から約40%増加した。

2018年の家庭での砂糖消費量は、経済成長率が緩やかに上昇していることから、前年と比較して約6%増加した。1人当たりの年間砂糖消費量は、45〜48キログラムで推移している。

国内の砂糖価格の上限値は政府によって定められていたが、2018年1月15日の告示によって上限値が廃止されたことで、国内砂糖価格は実質的に自由化されることとなった(注)。また、上限値の廃止とともに、砂糖の販売割当制度も輸出向けの一部を除き廃止され、製糖業者は砂糖の国内供給量を自由に決定できるようになった。制度改正前の白糖の小売価格は1キログラム当たり約20.4バーツ(72.6円)と一定で推移していたが、改正が行われた2018年の小売価格は、砂糖の国際価格の下落が影響するなどして、同約18.5バーツ(65.9円)と低下した。

なお、これらの政策変更の詳細については、「砂糖類・でん粉情報」2018年3月号「政策変更が進むタイの砂糖産業の動向」(https://www.alic.go.jp/joho-s/joho07_001683.html)を参照されたい。

(注)砂糖は価格統制品目として位置付けられているため、1キログラム当たり23.5バーツ(83.7円)以上の価格となった場合、政府の介入が起こり得る。

(2)砂糖輸出の概況

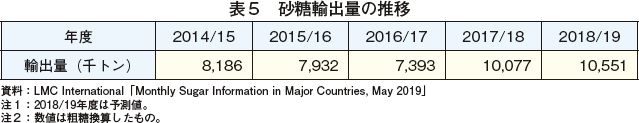

近年の砂糖輸出量は700万〜800万トンで推移していたが、2017/18年度および2018/19年度は、サトウキビの豊作による生産増から、1000万トンを超える見込みである(表5)。TCSBの輸出部門であるタイサトウキビ・砂糖公社(TCSC)によると、砂糖の販売割当枠の一部廃止自体は輸出量に影響を及ぼしていない。

粗糖の輸出については、近年輸出先国第1位であるインドネシアへの輸出量がさらに増加傾向にある(表6)。全体の粗糖輸出量に占めるインドネシア向けの割合は、2014年の約4割から2018年は約6割に拡大している。これは東南アジア諸国連合(ASEAN)自由貿易協定(AFTA)における関税削減により、ASEAN産粗糖の関税率が2015年に5%へ削減されたことが背景にあるとみられる。

日本向けは、2015年以降減少傾向で推移している。これは、2015年に発効した日豪経済連携協定(EPA)で、豪州からの高糖度原料糖(糖度98.5度以上99.3度未満)については、糖度98.5度未満の粗糖と同様に関税を無税とすることが定められたことで、豪州産の輸出条件がタイ産より有利なものとなったためと考えられる。これを反映して、日本の砂糖輸入量に占めるタイ産の割合は、2014年の57.9%から2018年には28.1%まで減少している(図7)。

なお、精製糖の主な輸出先を見ると、ミャンマー、カンボジア、台湾が上位を占めている(表7)。

3.サトウキビおよび砂糖生産に関する課題

(1)持続可能な産業への転換

タイでは、生産者の半数以上が10ヘクタール以下の圃場でサトウキビを栽培し、ハーベスタを圃場に入れることが困難であるため、手刈りでの収穫が一般的である。収穫時期を迎えたサトウキビは大量の葉で覆われており、葉がついたまま納品すると歩留まりが低下するため、刈り取ったサトウキビの葉を除去する作業(脱葉作業)が必要となる。また、根元が葉で覆われて刈り取りにくい状態となっている(写真2)。サトウキビの梢頭部や葉を燃やすと、脱葉作業が不要になるほか、収穫効率が良くなるため、焼き畑を行う生産者が多い(写真3)。特に4月中旬以降は、雨季が始まり、収穫作業が難航するため、焼き畑を行う生産者が増加する傾向にある。

しかし、近年国内では焼き畑に対する批判の声が高まっている。そのきっかけとなったのは全国的に深刻化する大気汚染問題で、焼き畑を行う際にPM2.5(注)などの有害物質が発生するとして、砂糖業界への風当たりが強くなっている。また、梢頭部や葉が燃える際にショ糖が分解されてCCS(可製糖率:サトウキビのショ糖含有率、繊維含有率および搾汁液の純度から算出される回収可能な糖分の割合)が低下し、サトウキビの品質が劣化することから、製糖業者にとっても焼き畑は好ましくない。焼き畑を抑制するため、OCSBは、焼きキビについてサトウキビ取引価格のうち1トン当たり30バーツ(107円)を差し引き、焼き畑以外の方法で収穫されたサトウキビ(以下「生キビ」という)に対して還付しており、製糖業者も、生キビの納品を推奨する看板を製糖工場の付近に設置したりするなどの対策を取っていたが、焼き畑の削減には至らなかった(写真4)。

そこで、政府は2019年2月、2022年までに焼き畑の割合を5%以下に抑制する計画を発表した。まず、2018/19年度に、製糖工場に搬入する焼きキビの割合を40%以下に制限▽生キビを優先して工場に搬入▽製糖工場から生産者に対し、サトウキビの収穫期間を前倒しするよう要請―といった対策を取る。さらに、2019/20年度から2021/22年度の3年間で、60億バーツ(213億6000万円)規模の低利融資を導入し、手刈りよりも作業効率の良いハーベスタ収穫への転換を推進する方針としている。

政府は、小規模農家でも利用できるよう、小型で低価格なハーベスタの導入を支援するほか、2015年からコメや野菜、畜産などの分野で実施されている圃場の大規模化・グループ化政策をサトウキビ生産についても一層推進し、大型ハーベスタを導入できる環境作りを図る予定としている。

ハーベスタの普及に成功すれば、焼き畑によって発生する大気汚染物質の量を抑制できるほか、製糖工場に搬入される生キビの割合が増え、原料の品質向上が見込まれる。また、ハーベスタ導入に伴う圃場の大規模化およびグループ化が進むことで、人件費などのコスト削減につながり、サトウキビ農家の収益は増加するとみられる。

(注)大気中に浮遊している直径2.5μm(1μmは1mmの千分の1)以下の小さな粒子を指す。PM2.5は非常に小さい粒子であるため、肺の奥深くまで入りやすく、呼吸器系や循環器系への悪影響が懸念されている。

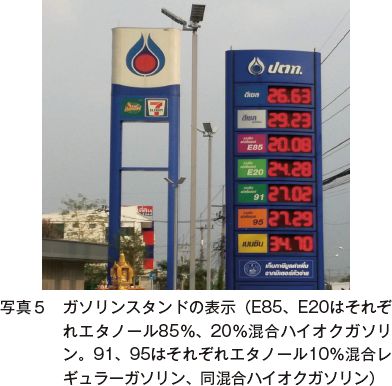

(2)サトウキビの用途拡大

バイオエタノールの製造工場は現在24カ所(うちサトウキビから得られる糖蜜を原料としている工場は12カ所)あり、1日当たり420万リットルのバイオエタノールが消費されている。主な用途は自動車の燃料で、国内で走行するほとんどの自動車はエタノールが混合されたガソリンに対応している(写真5)。

現在、砂糖生産量を確保するために、サトウキビの搾り汁から直接バイオエタノールを生産することが禁止されており、粗糖または糖蜜のみがバイオエタノールの原料として使用許可されている(注)。砂糖業界関係者は、サトウキビの搾り汁からの生産を政府に要請しているものの、6月に発足する予定(本稿は、2019年5月執筆)の新政府の意向が固まるまで明確な回答が得られないとみている。

(注)例外として、カドミウム汚染土壌地域で栽培されるサトウキビ圧搾汁および実験的に直接エタノールを生産するための一般土壌のサトウキビ圧搾汁(OCSBに事前に承認された企業のみ)が認められている。

エネルギー省は2015年、代替エネルギー開発計画(AEDP2015)を発表し、2036年までに自動車などの燃料に仕向けるエタノールの生産量を1日当たり1130万リットルまで引き上げ、バイオエタノールの消費量を拡大する考えを示した。その一方で、政府は電気自動車の普及を推進しようとする動きも見せているため、バイオエタノールと電気自動車どちらの需要が今後高まるのか、現状では不透明である。よって国内の製糖業者の多くは、バイオエタノールの需要が確実に増加しないのであれば製造設備に多額の投資を行うのは困難として、バイオエタノールの生産に消極的な姿勢を見せている。

バイオエタノールの自動車用燃料としての需要は見通しが難しいが、バイオプラスチックの原料としての需要は今後増加する可能性が高い。政府は2019年4月、海洋プラスチックごみの削減などに取り組むため、プラスチック製品の使用の段階的な禁止などを盛り込んだ「プラスチックごみ処理のロードマップ」を閣議で承認した。これに伴い、今後は植物を原料とするバイオプラスチックの需要が国内で高まると予想される。政府関係団体や製糖業者といった民間企業の間では、サトウキビからバイオプラスチックの開発を進める動きが見られている(写真6)。

(3)他品目への転換

従来は同一の作物を栽培し続ける生産者が多かったが、近年は市況をみて相場の良い作物に栽培を切り替える傾向にある。ここ1年ほどは、サトウキビよりキャッサバの収益性の方が高いことから、キャッサバを栽培する生産者が増加している。

前述の通り、サトウキビ価格は、砂糖の国際価格や国内価格などを基に算定されている。2018年1月に国内価格の上限が撤廃されたことに加え、同年10月に国際価格が10年ぶりの底値を記録したことで、2018/19年度の期首価格は、政策変更前の2016/17年度と比較して約33%低下した。一方、キャッサバの価格は、2017年は1キログラム当たり1バーツ(3.6円)台で推移していたが、2018年に入ってからは海外需要の拡大などを理由に同2バーツ(7.1円)台の高値で推移している。さらに、キャッサバはここ数年目立った病虫害が発生していないこともあり、2018/19年度はサトウキビからキャッサバへ転作する生産者が多く見られた。2019/20年度についても、砂糖価格の低迷への懸念や、キャッサバの堅調な相場を理由に、サトウキビではなくキャッサバを栽培する生産者が増えるのではないかとの意見が現地で多く聞かれた。

前述の通り、サトウキビ価格は、砂糖の国際価格や国内価格などを基に算定されている。2018年1月に国内価格の上限が撤廃されたことに加え、同年10月に国際価格が10年ぶりの底値を記録したことで、2018/19年度の期首価格は、政策変更前の2016/17年度と比較して約33%低下した。一方、キャッサバの価格は、2017年は1キログラム当たり1バーツ(3.6円)台で推移していたが、2018年に入ってからは海外需要の拡大などを理由に同2バーツ(7.1円)台の高値で推移している。さらに、キャッサバはここ数年目立った病虫害が発生していないこともあり、2018/19年度はサトウキビからキャッサバへ転作する生産者が多く見られた。2019/20年度についても、砂糖価格の低迷への懸念や、キャッサバの堅調な相場を理由に、サトウキビではなくキャッサバを栽培する生産者が増えるのではないかとの意見が現地で多く聞かれた。

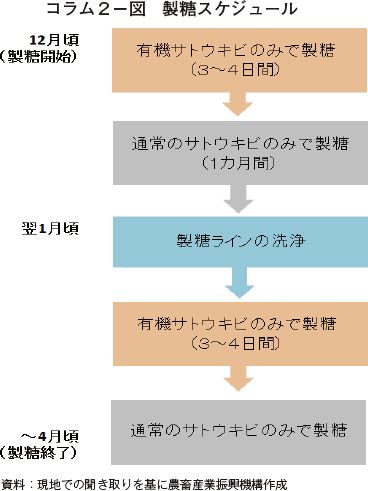

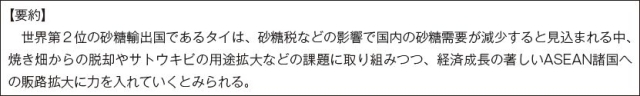

コラム2 タイにおけるオーガニックシュガーの製造近年、食の安全や環境問題を意識する消費者の増加により、世界的にオーガニック食品の需要が高まっている。現在タイでは、オーガニックシュガー(注)を製造しているのは1社のみであるが、その取り組みを紹介する。 (注)オーガニックシュガーとは、有機栽培のサトウキビまたはてん菜のみで作られた砂糖のこと。 大手製糖業者であるワンカナイグループは、除草剤や化学肥料を使用する従来の栽培方法から脱却し、「環境や農家、消費者に優しい砂糖」を製造することを目的として、6カ国の有機認証(タイ、EU、米国、日本、韓国、カナダ)を受けたオーガニックシュガーを生産している。 同社は有機サトウキビの栽培を促進するため、圃場の土壌分析や有機認証の取得費用などをすべて負担し、さらに有機サトウキビ価格には1トン当たり100バーツ(356円)を上乗せするなど、生産者に対して手厚い支援を行っている。その結果、現在は2400人の生産者と有機サトウキビの契約を結んでいる。有機サトウキビの場合、土壌の状態を調整してから栽培を始めるため、一般的なサトウキビよりも単収が4〜5%、CCSが1〜2%それぞれ高くなるという。有機サトウキビの収穫方法は、手刈りが9割、ハーベスタが1割で、焼き畑は行っていない。 同社は、オーガニックシュガーに他の砂糖が混入しないよう製糖時期を分けている(コラム2ー図)。また、糖液中の不純物を除去する工程では、自然由来の凝集剤を使用するなどして、6カ国の有機認証の基準をクリアしている。 2017/18年度のオーガニックシュガー生産量は約1万トンで、9割はタイ国内で販売され、残り1割は韓国、ヨーロッパ、ベトナム、シンガポールに輸出された。同社は、オーガニックシュガーの販売戦略として、国内需要を優先し、余剰分を海外への輸出に仕向ける考えとしている。

|

4.砂糖の需要に影響を与える制度など

(1)砂糖税

砂糖税が導入されて1年半以上経過したが、導入前後で糖類を含む飲料の小売価格に大きな変化が見られないため、砂糖税の認知度は依然として低い。しかし、2019年10月から砂糖税率の段階的な引き上げが始まるため、砂糖税が国民の食生活に変化を及ぼすかが注目される。

計画通りに税率の引き上げが実施された場合、2023年10月以降の飲料の小売価格は砂糖税導入前の約1.2倍となる。国内の飲料メーカーは、課税を回避するために糖類の含有量を削減したり、原料を代替甘味料へ切り替えたりしており、今後もその動きは継続するとみられる。従って、飲料の糖類含有量は徐々に減少し、カロリーの低い代替甘味料の需要が高まると予想される。また、企業努力で課税相当分を吸収できなくなり小売価格が上昇することで、糖類を含む飲料の消費量が減少する可能性も考えられる。業界関係者の間では、砂糖税が砂糖消費に及ぼす影響は今後も小さいとの意見が多かった。しかし、肥満人口や生活習慣病の罹患人口が近年増加傾向にあり、糖類含有量の少ない製品への需要も高まっていることから、砂糖消費量の動向について引き続き注視する必要がある(写真7)。

(2)貿易協定

現地報道によると、商業省は2019年3月18日、環太平洋パートナーシップに関する包括的及び先進的な協定(TPP11協定)への参加申請を総選挙後に行う予定であると記者会見で発表したが、現地調査での聞き取りを通じて、砂糖業界はTPP11協定よりも東南アジアや中東への輸出拡大の意識を強めていることがうかがえた。

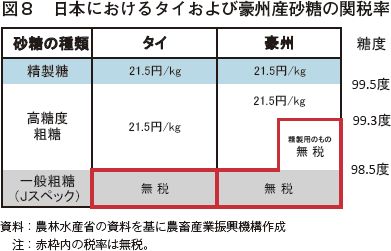

日本との間では2007年に経済連携協定(EPA)を結んでいるものの、砂糖は関税削減の対象外品目となっているため、日本に輸出される砂糖のうち、糖度が98.5度未満のもの(Jスペック(注))しか無税とならない。一方、2015年に発効した日豪EPAでは、豪州産粗糖について糖度が99.3度未満のもの(高糖度原料糖)まで無税とすることが定められ、豪州産砂糖の無税枠がタイ産より広くなった(図8)。

(注)日本独自の規格である、糖度98.5度未満の砂糖。他国向けの粗糖より糖度が低く、製造時に糖度の厳密な調整が必要となる。

政府は、豪州と同等の輸出条件を日本に要請しているが、製糖業者としては、無税で輸出できるJスペックは他国向けの粗糖より製造コストが高く、専用の倉庫の用意などの手間もかかるため、対日輸出に消極的で、今後経済成長が見込まれる近隣のASEAN諸国や韓国、中東への輸出に力を入れていくとみられる。

タイにとって懸念となるのが、豪州とインドネシア間における包括的経済連携協定(IA−CEPA)の発効である。両国の首脳は2019年3月、IA−CEPAに署名し、年内には同協定を発効させる意向を示した。発効後は、インドネシアにおける豪州産砂糖の輸入関税が現行の12%から5%に引き下げられるため、豪州はASEAN域内と同等の関税水準でインドネシアに粗糖を輸出できるようになり、タイと豪州の競合が激しくなると予想される。

おわりに

新政権の意向が固まるまで、砂糖産業の今後の方向性は定まらないが、バイオエタノール生産など事業の多角化が進めば、タイの砂糖産業は砂糖の国際価格の変動に左右されにくくなり、より安定した産業へと成長することが見込まれる。

また、焼き畑からの脱却やハーベスタの導入など、環境に配慮しつつ効率を追求する取り組みを通じて、持続可能な産業へ転換していくことも期待されている。

砂糖の輸出については、日本への輸出を念頭に置きつつも、東南アジアや中東への販路拡大が今後も続くと予想される。最大の輸出先であるインドネシアにおいて豪州との競合は避けられないが、国内の関係者からはインドネシアの経済発展による砂糖需要の増加へ期待する声が多かった。砂糖税の引き上げや国民の健康志向の高まりなど、国内の砂糖消費量が減少する可能性がある中、タイの砂糖産業は地理的条件を生かして国外への販路を拡大することが見込まれている。

このページに掲載されている情報の発信元

農畜産業振興機構 調査情報部 (担当:企画情報グループ)

Tel:03-3583-9272

農畜産業振興機構 調査情報部 (担当:企画情報グループ)

Tel:03-3583-9272