ホーム > 畜産 > 畜産の情報 > 中国の肉用鶏産業の現状と鶏肉需給の見通し

調査情報部 寺西 梨衣、安宅 倭

【要約】

中国では鶏肉を含む畜産物の需要の増加に伴い、養鶏業も発展してきた。2015年以降の環境規制により飼養羽数が減少している中での高病原性鳥インフルエンザの発生などにより、鶏肉生産量は2017年までは減少傾向で推移していたが、この影響が緩和してきたことにより、ここ2年は増加に転じている。さらに、ASF(アフリカ豚熱)の発生により増加した鶏肉需要を満たすため、2019年は鶏肉生産量・輸入量が大幅に増加した。このような中、規模拡大を計画する養鶏企業が増加しており、今後もある程度の鶏肉の増産は見込めるものの、豚肉の需給動向や高病原性鳥インフルエンザの発生などにより鶏肉需給は安定していないため、今後も中国の輸出入量の変化が世界の鶏肉の貿易に大きな影響を与える可能性が高い。

1 はじめに

経済発展による生活水準の向上により畜産物の需要が増加している中国では、鶏肉の供給はほぼ国内生産で賄っているが、2016年は高病原性鳥インフルエンザの発生により減少した生産量を輸入で補った。また、2018年8月に発生したASFにより豚肉生産量が大幅に減少し、その代替として鶏肉消費が増加したため、生産量や輸入量ともに増加した。このように近年、需給に大きな変動があった中国の鶏肉の生産動向や増産余力、今後の輸入の見通しについて、2019年12月に北京市および山東省で実施した調査に基づき報告する。

本稿中の為替レートは、1元=15.6円(2020年3月末TTS相場:15.61円/元)を使用した。

本稿中の為替レートは、1元=15.6円(2020年3月末TTS相場:15.61円/元)を使用した。

2 肉用鶏産業の概要

(1)家きん産業における肉用鶏産業の位置付け

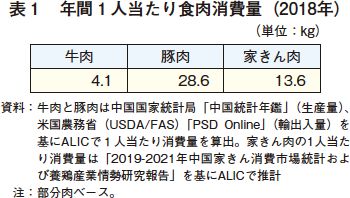

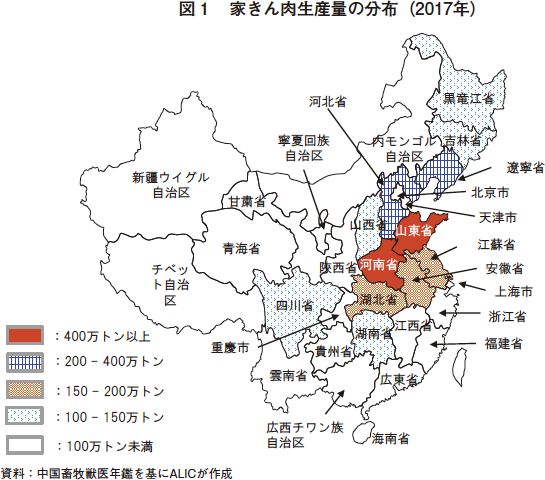

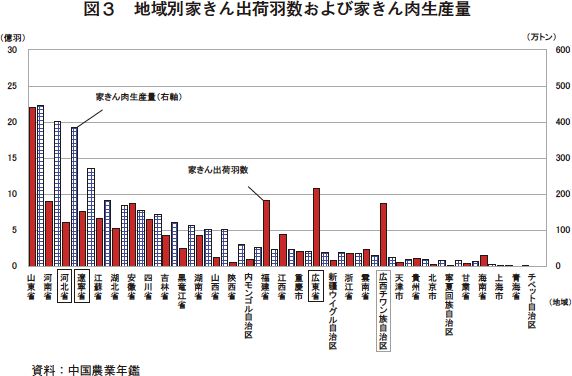

中国では、アヒル、ガチョウ、ハトなどさまざまな「家きん」が飼養されており、豚肉に次いで家きん肉が多く消費されている(表1)。2019年の家きんの総出荷羽数は約146億羽、家きん肉生産量は2239万トンであり、山東省や河南省をはじめとする東部から南部で生産が盛んである(図1)。

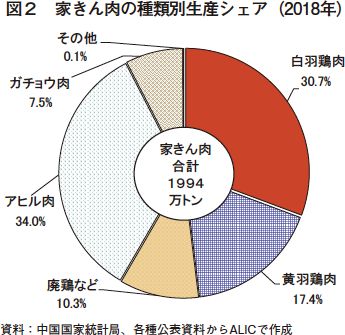

このうち鶏肉は、後述する白羽肉鶏や黄羽肉鶏、また、採卵鶏の廃鶏などから生産されており、同年の生産量は、米国農務省の予測によると1375万トンと家きん肉の約6割を占めている(図2)。これは、米国、ブラジルに次ぐ世界第3位の生産量となっている。

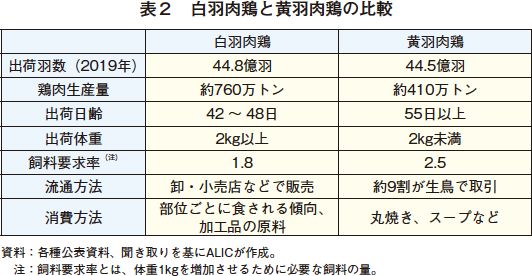

肉用鶏は、海外からの輸入品種を白羽肉鶏、在来種を黄羽肉鶏と呼び、飼養期間や流通経路、消費方法などが区別されている。白羽肉鶏は1980年代に欧米から輸入され、広まってきた。飼養期間は42〜48日で、出荷体重は2キログラムを超える。一方、黄羽肉鶏は55日以上飼養され、出荷体重は2キログラム未満のものが多い。例えば、日本でもなじみのある

従って、地域ごとの家きん出荷羽数と家きん肉生産量を見ると、東北部に位置する河北省や遼寧省では出荷羽数に対する生産量の割合が大きく、南部に位置する広東省や広西チワン族自治区では小さくなっている(図3)。

(2)肉用鶏農家の現状

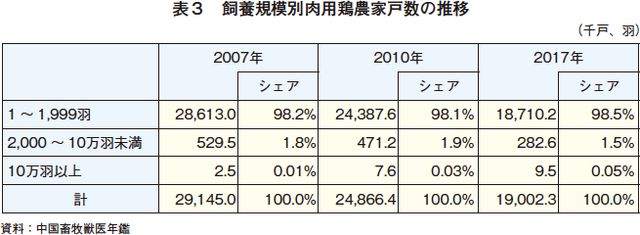

肉用鶏農家数は、2007年は2914万5000戸であったが、2017年には1900万2300戸と3分の2まで減少した(表3)。「中華人民共和国環境保護法(2015年1月1日施行)」をはじめとする法令により環境規制が強化され、家畜および家きん飼養禁止区域が制定されたこと、2018年1月からは、「中華人民共和国環境保護税法(2016年12月制定)」により5000羽以上の飼養規模の家きん農家は環境保護税の徴収対象となった(注1)ことにより、中小規模の養鶏農家が減少し続けていると言われている。

規模別飼養戸数を見ると、1999羽以下の肉用鶏農家は10年で1000万戸減少した。一方で、10万羽以上飼養する養鶏場は増加している(表4)。現地専門家によると、10年ほど前までは飼養羽数の7割が庭先養鶏であったが、大企業によるインテグレーションが急速に進んだため、2018年には飼養羽数の約6割をこのような企業が占めるようになった。

(注1) 環境規制の詳細は「畜産の情報」2018年4月号『中国の養豚をめぐる動向と環境規制強化の影響」(https://www.alic.go.jp/content/000149048.pdf)P.95〜98を参照されたい。

現在、インテグレーターは、飼料原料の調達から、飼料の生産、種鶏(PS)(注2)の生産、肉用鶏の肥育、食鳥処理、鶏肉加工、鶏肉および鶏肉加工品の販売まで一貫して行うことが主流となっている。

白羽肉鶏の主な企業には、福建聖農発展股

黄羽肉鶏の主な企業には、温氏食品集団股

(注2) 食用に肥育される肉用鶏(コマーシャル鶏)は種鶏から生産されており、その親世代の種鶏をPS(種鶏)、祖父母世代をGP(原種鶏)という。多くの国は、肉用鶏を生産する上で、そのひなを生産するためのGP(原種鶏)やPS(種鶏)を海外からの輸入に依存している。

3 鶏肉の需給状況

(1)鶏肉生産量の推移

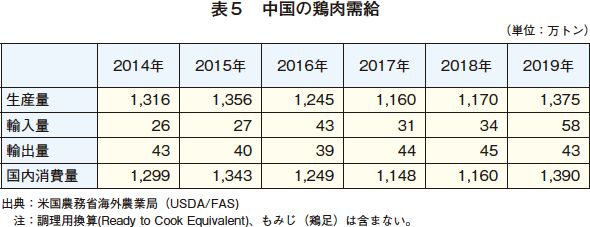

2019年の鶏肉生産量は1375万トン、輸入量は58万トンであり、鶏肉の供給は、ほぼ国産で賄っている(表5)。

生産量の推移をみると、1990年以降2012年まで増加している。その後、「食品消費期限切れ事件」(注3)による鶏肉消費の減少を受け、生産量も減少した。さらに、高病原性鳥インフルエンザの発生や環境規制により減産が続いたが、2018年に入り増加に転じた。鳥インフルエンザの影響が薄れてきたこと、養鶏企業の大規模化が進み生産性が向上したことが要因とされている(図4)。

(注3) 2014年7月に発覚した、中国の食品加工工場が製造した食肉加工食品に消費期限切れの鶏肉などを使っていた問題。この事件の後、中国国内の鶏肉消費が大幅に減少した。また、当該工場で生産された食品は、日本や米国など多数の国に輸出されており、世界の食品企業が取引を中止する事態となった。

(2)白羽肉鶏原種鶏の輸入状況

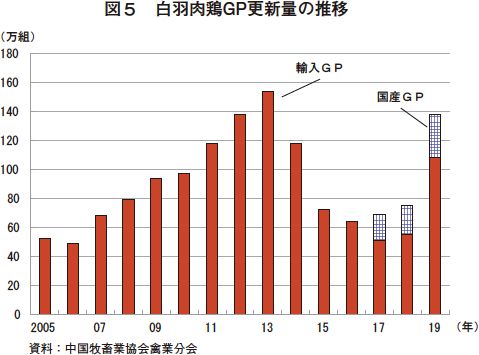

中国では白羽肉鶏の輸入開始以来、GP(原種鶏)を海外から輸入し、国内でPS(種鶏)を増産して鶏肉を生産していたため、輸出国における鳥インフルエンザの発生が中国国内の生産に影響を与えることが多かった。このような状況を受け、2017年からは、一部の大企業が自身でGPを生産するようになった。現地専門家によると、このような企業は2019年時点では2社であったが、2020年には3〜4社に増加する見込みであり、GP生産量も増加している。輸出国の鳥インフルエンザの影響が薄まってきたこともあり、2018年のGP更新量(注4)は輸入が55万組(注5)、国産が20万組であったが、2019年は、輸入が前年比約2倍の108万組、国産が同1.5倍の30万組まで増加した(図5)。

さらに、輸入先を拡大する動きもある。中国は2019年11月に米国からの鶏肉輸入停止を解除し、2020年2月に鶏および鶏肉製品の輸入停止の解除を発表した。これにより、GPの輸入が可能となった。しかしながら、現地専門家によると、輸入停止解除前でも必要な品種および量のGPの輸入は他国から輸入可能であり、米国からの輸入が解禁されたところで市場に大きな影響はないとのことであった。

なお、黄羽肉鶏の原種鶏は全て国内で生産されている。具体的なデータを入手することはできなかったが、近年は減少傾向にあるという。

(注4) GPの産卵能力が衰えてくると、若くて能力が高いGPと入れ替える。GPの産卵期間については、畜産の情報2016年6月号「生鮮鶏肉輸出再開後のタイの鶏肉産業の動向」(https://www.alic.go.jp/content/000125475.pdf)を参照されたい。

(注5) 中国では原種鶏を「組」単位で表す。父系原種鶏の雄・雌、母系原種鶏の雄・雌の4種がセットとなっており、原種鶏100組は原種鶏約170羽で構成される。

(3)白羽肉鶏養鶏場における生産管理

白羽肉鶏については、インテグレーターの直営農場や契約農場で飼養された鶏が、同社が所有する食鳥処理場でと鳥され、隣接するカット場で整形されたあと、そのまま卸や小売に出荷されるか、加工工場で加工された後出荷されている。

このような農場では、外部からの人や資材の進入は制限され、鶏舎内を調査することは不可能であったが、企業からの聞き取りによると、鶏は、疾病の侵入防止に配慮された鶏舎で、オールイン・オールアウト方式で飼養されている。また、給餌や排せつ物処理、アンモニア濃度管理などの飼養環境の制御といった作業は全て自動化され、機械で行われているとのことであった。

なお、GPやPS農場は防疫に特に注意を払っている。あるGP農場では、部外者が立ち入らないよう、監視カメラが設置された入口のゲートは常に閉鎖されており、飼料運搬車などは車両消毒槽を通過して入場するような構造であった。鶏舎への出入りも管理されており、出勤した従業員は事務棟で作業着に着替えてから作業するよう決められているとのことであった。

(4)鶏肉輸入量の推移

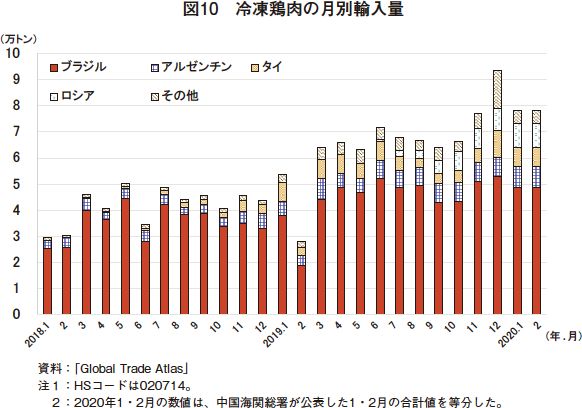

高病原性鳥インフルエンザの発生や国内需要の影響を受けて、生産量が100万トン程度増減することがあるが、輸入量は生産量ほどの大きな変化はない。2019年の冷凍鶏肉輸入量は、需要の増加により前年比54.6%増の77万4343トンであったが、例年は40〜50万トン程度である(表6)。輸入鶏肉はほとんどが冷凍であり、冷蔵鶏肉の輸入はほぼない。

かつて、主な輸入先はブラジルと米国であったが、2015年に米国において高病原性鳥インフルエンザが発生したため、輸入が停止された。このため、現在ではブラジルからの輸入が約9割を占めている。2018年以降は、輸入先の多様化を図っており、同年3月に解禁したタイや、2019年6月に解禁したロシアからの輸入が増加している。また、米国からの輸入停止の解除や、フランスからの輸入を解禁するなど、多様化の動きは続いている(注6)。

(注6) 中国の鶏肉輸入先の多様化の動きについては、海外情報「家きん肉輸入先を拡大(中国)」(https://www.alic.go.jp/chosa-cu/joho01b_000037.html)を参照されたい。

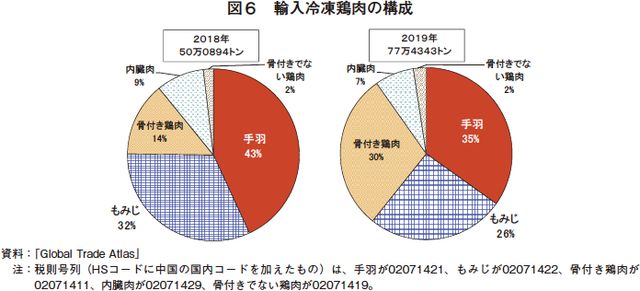

なお、輸入量の内訳は、手羽が21万5900トン、もみじ(鶏足)が16万700トン、骨付き鶏肉が12万6100トンとなっている(図6)。手羽の人気が高いが、近年は「骨付き鶏肉」に含まれるもも肉の輸入量も増加している。

コラム 農家レストラン

中国では、都市部の住民が、週末に近郊の農場に宿泊して農業体験をする「農泊」や、近隣の農場で収穫したものを食べることができる「農家レストラン」が流行している。そこで、今回は、訪問した山東省青島市の農家レストランを紹介する。

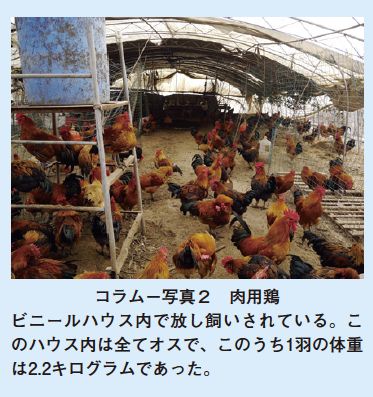

この農家レストランは、山東省で生産が盛んな農産品である、野菜、鶏肉、海鮮がメインの店舗であった。レストランの周りには、野菜用ビニールハウスや、ブドウ、モモ、桑などの果樹園が広がっている。訪問時は主な野菜や果樹の収穫は終了しており、畑ではセロリとトマトのみ生産されていた(コラム−写真1)。また、収穫が終わった果樹園では、鶏、ガチョウ、ハト、キジなどのさまざまな家きんが飼養されていた(コラム−写真2〜4)。

この農家レストランは、山東省で生産が盛んな農産品である、野菜、鶏肉、海鮮がメインの店舗であった。レストランの周りには、野菜用ビニールハウスや、ブドウ、モモ、桑などの果樹園が広がっている。訪問時は主な野菜や果樹の収穫は終了しており、畑ではセロリとトマトのみ生産されていた(コラム−写真1)。また、収穫が終わった果樹園では、鶏、ガチョウ、ハト、キジなどのさまざまな家きんが飼養されていた(コラム−写真2〜4)。

この農場では、ハトはケージで飼養されていたが、鶏やガチョウはビニールハウス内に「放し飼い」の状態であった。本文に記載の通り、インテグレーターでは、白羽肉鶏がある程度閉鎖的な鶏舎で飼養されているが、中国では「放し飼い」をする方が肉に含まれる栄養価が高いという考えが強いため、黄羽肉鶏農家や小規模白羽肉鶏農家では「放し飼い」方式での飼養が多いと考えられる。なお、一般的には、「放し飼い」は果樹園などで行われることが多いと言われており、この農場の飼養方法は一般的であると考えられる。

レストラン入口には池があり、鶏やハトが展示されていたため、おすすめの食材が魚や家きん肉であることがすぐ分かった(コラム−写真5)。レストラン内は素朴な造りで、市街地のレストランと変わらない料理を注文することができるが、農村で食されているような素朴な料理も提供されている(コラム−写真6)。また、野菜や鶏肉をその場で購入することが可能で、料理、食材ともに市街地より安い(コラム−写真7)。日本でも農家直売店などがあるが、それに近いものと考えられる。

4 流通・消費の現状

(1)白羽肉鶏の食鳥処理

前述の通り、生産された白羽肉鶏は、インテグレーターが所有する食鳥処理場でと鳥される。白羽肉鶏から生産された鶏肉(以下「白羽鶏肉」という)は、加工後日本や欧州に輸出されることもあるため、食鳥処理場は輸出先国の認定を受けている衛生水準の高い施設が多い。今回訪問した企業でもISO22000(注7)などを取得し、HACCPによる管理の下で処理していた。(注7) 食品安全マネジメントシステムに関する国際規格。

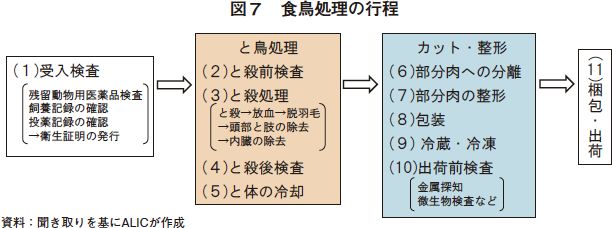

食鳥処理に当たっては、まず、(1)受入検査を実施し、合格した鶏のみを受け入れる。食鳥処理場内では、(2)と殺前検査を実施した後(3)と殺処理され、と体は(4)と殺後検査後、(5)冷却される。冷却された後は、(6)必要に応じて部位ごとに分離し、(7)商品となるように整形し、(8)包装する。その後、(9)用途に応じて冷蔵または冷凍し、(10)出荷前の検査を実施した後(11)梱包され、出荷される(図7)。1日当たり1万2000羽、1年当たりにすると2000万羽の処理能力がある工場では、政府から派遣されている獣医師が4名常駐し、各種検査を行っているとのことであった。

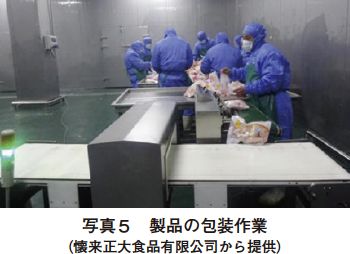

また、調査を行った4工場ともに、(3)と殺から(6)部分肉への分離までの作業は機械により実施されていた。その後の(7)カットおよび整形作業は、ある程度まで機械化されている工場もあれば、多くを手作業で行っている工場もあった。人件費が高くなっていることもあり、さらなる自動化機械の導入を検討している企業も多い。

(2)流通

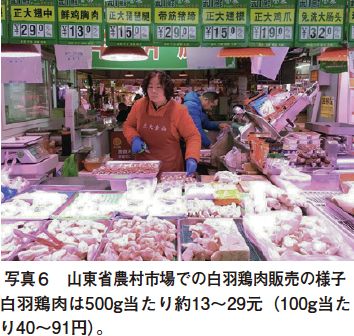

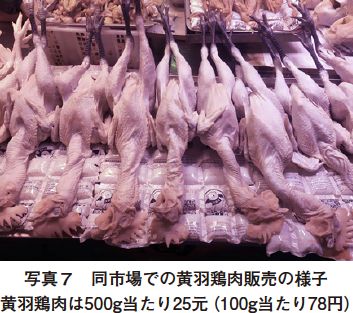

食鳥処理後の白羽鶏肉は、卸売市場や、スーパーマーケットなどの小売、大手インテグレーターが所有する直販店などで販売される(写真6、8)。

市場や小売では、丸どりでの販売もあるが、部位ごとの販売もある。山東省の市場では、白羽肉鶏生産企業が、白羽鶏肉を部位ごとに販売していた。一方で、黄羽肉鶏生産企業は、黄羽鶏肉を丸どりの状態で販売している。なお、中国では、冷凍食肉は食味が劣ると考える人が多いため消費者に好まれず、業務用に供されると言われているが、今回の調査では、消費者が直接購入できる小売でも冷凍鶏肉をよく見かけた。現地専門家によると、豚肉と違い、鶏肉は冷凍でも購入する消費者が多いとのことであった。

(3)消費形態の変化

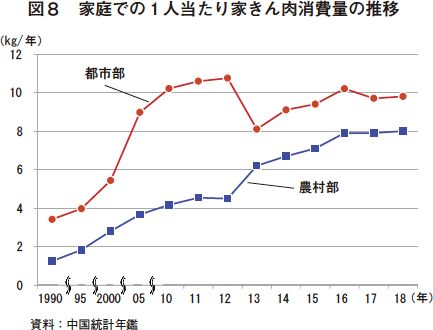

2018年の1人当たりの家きん肉消費量は13.6キログラムであり、うち家庭での消費量は同9.0キログラムである(表1)。経済発展による生活の向上により消費が伸びており、農村部に比べて都市部での消費が多い(図8)。消費量の推移を見ると、食の安全の問題や高病原性鳥インフルエンザの発生などにより減少した時期もあったが、近年では、牛肉や豚肉に比べて低脂肪高たんぱくであるため、健康志向の消費者を中心に消費は伸びている。

鶏肉の消費方法は、丸どりを骨ごとぶつ切りにし、炒めたり揚げたりするのが一般的である。このため、スーパーマーケットでも丸どりを販売しており、丸どりを購入すれば、その場でぶつ切りにするサービスを提供する店もある。また、部位ごとにも販売されており、好みの部位を購入することが可能である。部位による価格の差はほとんどない(写真8)。同じ価格であればむね肉よりもも肉を好む傾向があるが、現地専門家によると、ここ数年は健康志向によりむね肉の消費が増加したため、もも肉より高く販売している店もある。

また、同じくここ数年は、丸どりが減り、部位ごとの販売が増加している。女性の社会進出などにより家庭での調理機会が減少したことや、諸外国の食文化の影響などにより「鶏肉ステーキ」「てりやき丼」など、骨付きぶつ切り肉を使わない商品が増加したことによる。このため、これら加工品の原料となっている白羽鶏肉は、内食より外食や加工食品での消費が多く、黄羽鶏肉より需要が増加していると言われている。

5 ASFの影響と今後の需給見通し

(1)鶏肉生産への影響

2015年以降の環境規制および2018年8月にASFが発生した影響で、2019年の豚肉生産量は、前年比21.8%減の4225万トンであった。供給が不足する中、需要が増加する国慶節休み(9月末〜10月上旬)や春節休み(1月下旬〜2月上旬)には、豚肉価格は前年比2倍近くまで高騰した。このため、より安価な鶏肉を中心に消費がシフトし、同年後半にかけて鶏肉価格も高騰した。このような中、養鶏業は収益の向上が見込めるため、インテグレーターを中心に鶏肉を増産する動きが出てきている。同年8月以降は、養豚と同様に養鶏でも環境規制が緩和(注8)されたため、増産の動きがより活発になっていると言われてる。この結果、2019年の鶏肉生産量は前年比12.0%増の1310万トンであった。

現地専門家によると、国産GPの供給体制が整ってきたこともあり、鶏舎の収容能力や飼料供給など他の要因を考慮しなければ、今後は白羽肉鶏では2倍弱、黄羽肉鶏では2.5倍程度の増産は可能とのことであった。

(注8) 養豚における環境規制の緩和については、『畜産の情報』2019年12月号「豚肉生産量が減少し、輸入量が大幅に増加」(https://www.alic.go.jp/joho-c/joho05_000871.html)を参照されたい。

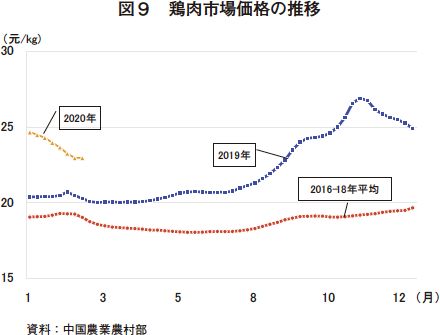

(2)鶏肉価格への影響

鶏肉需要の急激な増加により一時的に供給が追い付かなかったため、2019年11月に鶏肉価格は高騰したが、豚肉増産の兆しが見えてきたことや、鶏肉供給体制が整ってきたため、その後は下降傾向にある。端午節休み(5月上旬)や中秋節休み(9月中旬)など定期的に需要期がやってくるため、価格が急落することは考えにくいが、2020年は、徐々に落ち着いてくると考えられる(図9)。

(3)鶏肉輸入への影響

月別の輸入動向をみると、冷凍鶏肉輸入量は2019年後半にかけて増加しており、これに伴って輸入価格も上昇している。特に春節に向け、12月の輸入量は急増した(図10)。しかしながら、国内供給体制が整ってきたことなどにより、輸入量がこのまま急激に増加を続けるとは考えにくい。

一方で、2020年1月15日に署名された第一段階の米中経済貿易協定によると、中国は農産物の輸入量を増加させるとしている。このため、輸入量が減少する可能性も低く、このまま高水準を維持するのではないかと考えられる。

6 おわりに

中国では、鶏肉需要は増加傾向にあったものの、鶏肉生産はほぼ自国で賄っていた。ASFの発生により、2019年に豚肉の代替として急激に鶏肉需要が増加したが、鶏肉生産量も1年間で1割以上増加させている。GPも自国で増産されているところであり、今後はある程度の鶏肉の増産も可能である。しかしながら、2020年も高病原性鳥インフルエンザの発生に加え、新型コロナウイルス感染症(COVID-19)のまん延により、食肉生産や物流、消費行動が制限されたため、鶏肉の需給に大きな影響を与える可能性が高い。

鶏肉に限ったことではないが、このように、家畜疾病の発生や、物流や消費行動が制限されるような出来事により国内需給が安定していないため、中国の鶏肉の輸出入量は今後も大きく変化し、世界の鶏肉の貿易に大きな影響を与える可能性が高い。

鶏肉に限ったことではないが、このように、家畜疾病の発生や、物流や消費行動が制限されるような出来事により国内需給が安定していないため、中国の鶏肉の輸出入量は今後も大きく変化し、世界の鶏肉の貿易に大きな影響を与える可能性が高い。